ビジネス用語

「ファクタリング」の意味とは?使い方や例文、利用する際の注意点など

スポンサーリンク

「ファクタリング」の意味とは?使い方や例文、利用する際の注意点など

「ファクタリング」という単語を聞いたことはありますでしょうか。あまり日常的に使われる単語ではないので、初めて聞いたという方も多いかと思います。

この後詳しく見ていきますが、企業の資金調達の方法として、この「ファクタリング」が活用されることがあります。また、近年では、「給与ファクタリング」と呼ばれるような、企業ではなく個人を対象としたサービスも普及し始めています。

今回は、「ファクタリング」の意味や使い方、ファクタリングを使用する際の注意点などについて、解説します。

「ファクタリング」の意味

「ファクタリング」とは

「ファクタリング」とは、一般的に、自分が持っている債権(権利)を他社に買い取ってもらうことを意味します。

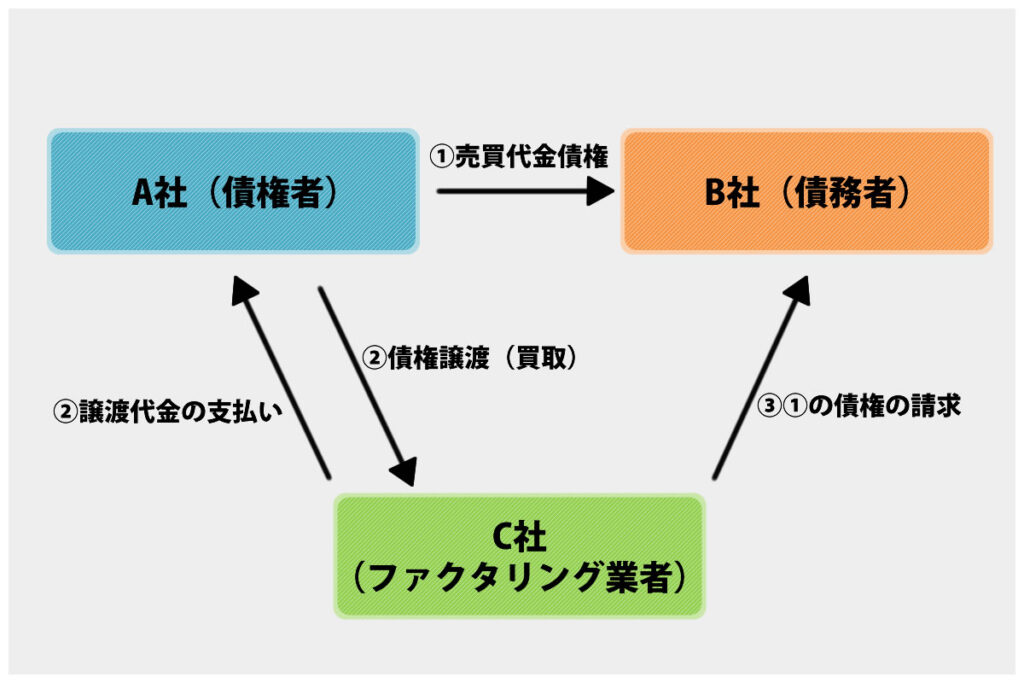

例えば、A社がB社に対して商品を売買し、B社に対して商品の売買代金の債権を有していたとします。代金の支払い時期は1ヶ月後とされていますが、A社は資金繰りに困っており、2週間以内に資金を用意する必要がありました。そこで、A社は、B社に対して有する売買代金の債権を、ファクタリング業者であるC社に買い取ってもらうことで、早期に資金調達を実現することができます。なお、C社は、実際の債権額より低い金額でA社から債権を買い取るので、C社にとってはこの差額が利益となります。このような、債権の買い取りの仕組みをファクタリングと呼びます。簡単に図にすると、以下のようなイメージです。

なお、ここでお話したのは、「買取型」のファクタリングであり、後で見るように、「保証型」のファクタリングというものもあります。

「ファクタリング」と「動産・債権担保貸付(ABL)」の違い

ファクタリングに近い仕組みとして、「動産・債権担保貸付(ABL)」というものがあります。ファクタリングよりも耳にしない単語かと思います。

これは、会社の在庫・機械(動産)や、会社の保有している債権を担保に融資を受ける方法です。単なる融資よりも、動産・債権といった担保(物的保証)があるので、融資を受けやすいという側面があります。

ファクタリングとの違いは、「債権を買い取ってもらう」のがファクタリングで、「債権を担保に融資を受ける」のがABLです。ファクタリングの場合には債権自体が譲渡される(債権者が変わる)のに対し、ABLの場合には、債権自体は譲渡されず、あくまでも「担保」がつくだけですので、すぐに債権者が変わることはありません。

「ファクタリング」の使い方・例文

「ファクタリング」の意味は上記のようなものですが、実際の使い方はどのようになっているのでしょうか。ここでは、ビジネス用語としての「ファクタリング」の用法について、例文を挙げて見ていきましょう。

例文:「今月は資金繰りが厳しいので、ファクタリングを利用しようと思う。」

例文:「ファクタリング会社から、債権譲渡を受けたので代金をうちに払って欲しいとの連絡がきた」

例文:「借金の返済が厳しいので、今月は給与ファクタリングを利用する」

「ファクタリング」の種類

上で少し述べた通り、ファクタリングには、「買取型」と呼ばれるものと、「保証型」と呼ばれるものがあります。それぞれの意味や違いについて簡単に説明します。

買取型

「「ファクタリング」とは」で見た通り、自分が持っている債権(権利)を他社に買い取ってもらうことを意味し、主として資金調達の目的で活用されます。「買取型」という名の通り、債権自体が「買い取られる」点が特徴です。現在、一般的に使われる「ファクタリング」は、この買取型を意味することが多いです。

保証型

一方、「保証型」のファクタリングと呼ばれるものもあります。これは、取引先からの代金の支払いをファクタリング会社が「保証」するものです。取引先の経済状況や信用に不安があり、倒産等の可能性がある場合に、保証型ファクタリングを利用することにより、貸倒れのリスクを軽減することができます。こちらは、資金調達ではなく、貸倒れのリスクを回避するために活用されるという点で違いがあります。

「ファクタリング」を利用する際の注意点

(買取型)ファクタリングといっても、サービス内容は業者により様々で、中には非常に高額の買取手数料が取られるものもあり、急場をしのぐためにファクタリングを利用して、かえって資金繰りが悪化してしまうケースもあります。企業だけでなく、個人の「給与」を対象とした「給与ファクタリング」というサービスも普及していますが、これも中には高額の手数料が取られるものもあり、少し注意が必要です。

金融庁が、ファクタリングに関する注意喚起を行っていますので、利用するか悩んでいる方は、一度こちらのページもご確認いただければと存じます。

この記事が気に入ったら いいね!しよう